来源:国金证券研究

作家:张弛、吴慧敏

撮要

■ 投资逻辑

前期阐述纲要与市集聚焦

前期不雅点归来:2025年黄金股:底部布局,一飞冲天。“分子&分母”端共振走弱,保管市集“波动率”趋于上升的不雅点,中小盘成长作风将“切换”至大盘价值提神;计议A股“市集底”已现+AI产业逻辑催化,预计部分科技成长依然具备结构性契机。重心存眷黄金股,静待好意思国“硬着陆”,或将有望迎来“戴维斯双击”。

当下市集聚焦:1、怎么看待开年经济数据发达?2、怎么解读好意思联储最新的3月FOMC?3、市集“波动率”上升,哪些金钱可以轻率?4、翻新药板块的驱动逻辑有哪些?5、港股和A股的翻新药板块之间怎么作念选择?

国内基本面成立边缘转弱,好意思国“滞胀”风险升温,市集“波动率”上升

国内基本面成立边缘转弱,开年经济数据看似“偏强”的背后,“供强需弱”的格式仍在延续,依赖“战略补贴”拉动的浮滥复苏捏续性濒临检修,出口异日需要濒临“关税压力”和“天下经济景气下行”的挑战,私东说念主部门内灵活能的成立仍然是要津,这亦然咱们期待二季度着手,财政战略能够在“金钱端”发力的遑急原因。国外3月FOMC上更新的SEP标明,好意思国“滞胀”风险进一步升温,当下好意思联储或出于对“胀”的担忧不得不暂停降息周期,这反而可能加速好意思国经济阑珊风险从“担忧”向“本质”的诊治。对应至A股市集订价来看,分子端存在边缘走弱迹象,同期企业“盈利底”(最快可能在2025Q3出现)尚未到来,分子端关于股价的孝敬力度偏弱,致使短期在基本面边缘“转弱”阶段风险偏好亦可能再次回落,近似流动性的边缘走弱均将对估值膨胀酿成制约。故,咱们赓续保管前期不雅点,市集“波动率”或延续回升。

市集“波动率”上升,重心存眷:翻新药

翻新药:短看毛利率成立,长看营收改善,驱动逻辑有三:(1)AI赋能之下,研发周期裁减、成本下降、遵循普及等,均将从中期维度提振翻新药企的IRR水平,板块或将有望迎来新的成长逻辑;(2)天下医药产业投融资行为回暖,成心翻新药企融资现款流改善,在行业投融资周期的显赫上行阶段,翻新药板块在老本市集上的发达往往齐较为出色,比如参考上一轮2019年-2021年时代,与此同期,2025年好意思债利率核心简略率下移,或进一步利好翻新药企融资行为回暖趋势延续,提振板块估值;(3)静待财政发力,翻新药企业存在毛利率成立空间,一方面,“丙类目次”为代表的行业战略发布在即或是板块估值和激情成立的遑急催化,另一方面,“社保注资”或是财政发力的选项之一,从而能够收缩医保支付压力,带动基本医疗保障支拨增速捏续回暖,翻新药板块的营收增速将有望迎来进取拐点,毛利率亦有望成立。港股翻新药的“估值膨胀弹性、空间”或强于A股。一则,更高的“研发用度率”和“国外收入占比”标明,港股翻新药行业的“含新量”更高,同期板块全体净利润增速自2023H1以来捏续跳跃于A股,连合盈利前程预测来看,这一比拟上风将有望延续。二则,港股翻新药行业对好意思债利率愈加敏锐,更受益于国外流动性宽松后对估值层面的提振。三则,港股翻新药行业在估值层面也更具“性价比”上风,连合更好的基本面相对上风,也意味着潜在的估值弹性或更大。

作风及行业存眷:成长较着分化,价值安适占优

建议:(一)减捏:“浸透率10%以下”仅靠流动性、激情驱动的AI端侧;(二)建议存眷:有功绩孝敬或者潜在出功绩的结构性科技成长办法,包括:(1)浸透率10%~15%的成长;(2)AI基础设施建设,将受益于产业Capex及国内财政膨胀支捏。(三)建议存眷:三大运营商、基建及浮滥等“增长型红利”金钱。(四)黄金股,受益于金价上升趋势,有望迎来“戴维斯双击”;(五)翻新药,短看毛利率改善及IRR回升,中长期营收亦有望迎来改善。

+

目次

一、前期阐述纲要与市集聚焦

二、策略不雅点及投资建议

1 国内基本面成立边缘转弱,好意思国“滞胀”风险升温,市集“波动率”上升

2 市集“波动率”上升,重心存眷:翻新药

3 作风及行业存眷:成长较着分化,价值安适占优

三、市集发达归来

1 市集归来:国内宽基指数全面收跌,国外权力指数涨多跌少

2 市集估值:A股主要指数估值全面下调,国外权力指数估值无数收涨

3 市集性价比:主要指数性价比相对较高

四、下周经济数据及遑急事件预测

五、风险指示

正文

一、前期阐述纲要与市集聚焦

前期不雅点归来:2025年黄金股:底部布局,一飞冲天。“分子&分母”端共振走弱,保管市集“波动率”趋于上升的不雅点,中小盘成长作风将“切换”至大盘价值提神;计议A股“市集底”已现+AI产业逻辑催化,预计部分科技成长依然具备结构性契机。重心存眷黄金股,静待好意思国“硬着陆”,或将有望迎来“戴维斯双击”。

当下市集聚焦:1、怎么看待开年经济数据发达?2、怎么解读好意思联储最新的3月FOMC?3、市集“波动率”上升,哪些金钱可以轻率?4、翻新药板块的驱动逻辑有哪些?5、港股和A股的翻新药板块之间怎么作念选择?

二、策略不雅点及投资建议

2.1 国内基本面成立边缘转弱,好意思国“滞胀”风险升温,市集“波动率”上升

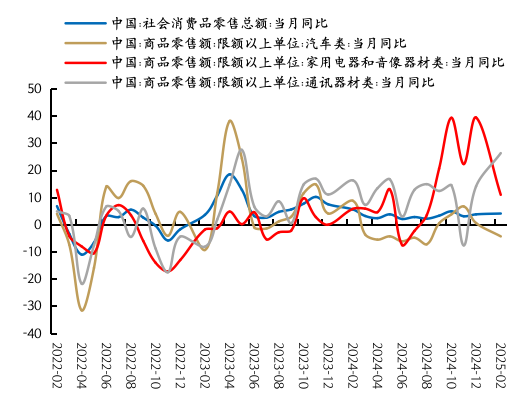

国内基本面成立边缘转弱,保管市集“波动率”上升的判断。开年经济数据看似“偏强”的背后,“供强需弱”的格式仍在延续,1-2月工业加多值同比+5.9%,工功课分娩指数+5.6%,均标明供给层面的数据偏强。不外,从需求侧来看,基本面成立如故濒临内灵活能相对不及的问题:一则,依赖“战略补贴”拉动的浮滥复苏捏续性濒临检修,1-2月社零同比增速从前值的+3.7%回升至+4.0%,但结构上来看,商品浮滥着手分化,受益于第一轮“以旧换新”补贴拉动的家电(+39.3%→+10.9%)、汽车(+0.5%→-4.4%)零卖着手转弱,补贴范围扩大后的电子类产物则增长亮眼,比如通信器材类(+14.0%→+26.2%)等;此外,奇迹浮滥实则也在边缘放缓,1-2月的奇迹零卖额累计同比从前值的+6.2%回落至+4.9%。因此,一朝后续战略拉动作用消退后,住户内灵活能的成立仍然是要津,这亦然咱们期待二季度着手,财政战略能够在“金钱端”发力的原因之一。二则,1-2月出口同比从2024年的+5.9%放缓至+2.3%,异日出口一方面需要濒临“关税压力”的挑战,特朗普上任于今还是两次对华加征“10%关税”,4月平等关税的最终落地遗弃也行将揭晓,另一方面倘若好意思国经济“阑珊风险”涌现后,天下经济景气下滑也将组成外需层面的压力。三则,1-2月固定金钱投资增速+4.1%,较2024年的+3.2%较着回暖,但相较于5%摆布的全体经济增速或偏低,异日出口承压或也可能拖累其中连年来捏续发达存韧性的制造业分项。详细而言,开年经济数据一定进度上清楚基本面成立边缘转弱,分子端预期边缘下修或导致市集波动率再次回升。

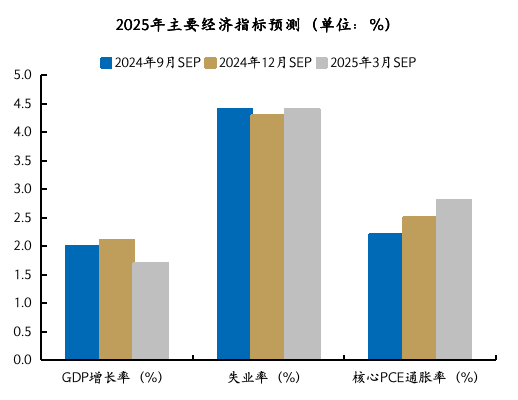

好意思国“滞胀”风险进一步说明,联储降息受限或加速“阑珊风险”涌现。3月FOMC上,“经济前程不确定性”和“关税通胀”成为焦点,联储官员在最新的SEP中以为增长风险显赫倾向于下行、休闲率风险显赫倾向于上行,抒发了关于好意思国经济“滞胀”风险升温的担忧,点阵图一定进度上佐证了联储的降息开脱度赓续受限,详见咱们的3月FOMC点评《好意思国降息受限或加速阑珊风险涌现》。咱们倾向于以为,当下好意思联储或出于对“胀”的担忧不得不暂停降息周期,这反而可能加速好意思国经济阑珊风险从“担忧”向“本质”的诊治,届时一朝说明“硬着陆”,好意思联储赓续鼓动降息周期致使更大幅度的降息仍是基准情形,咱们捏续存眷的休闲率或仍是决定降息时机的核心方针,最新SEP中对2025年4.4%的预测提供了一个遑急参考阈值。

回到当下的A股市集订价层面来看,在短期市集激情透支过大,而分子端存在边缘走弱的迹象,同期企业“盈利底”(基于M1和PPI的跳跃性来看,最快可能在2025Q3出现)也尚未到来之前,分子端关于股价的孝敬力度偏弱,致使短期在基本面边缘“转弱”阶段风险偏好亦可能再次回落,近似流动性的边缘走弱均将对估值膨胀酿成制约。故,咱们赓续保管前期不雅点,市集“波动率”或再次回升,中小盘成长作风将“切换”至大盘价值提神;计议A股“市集底”已现+AI产业逻辑催化,预计科技成长依然具备部分结构性契机。

图表1:商品浮滥分化清楚浮滥复苏“捏续性”有待检修

来源:Wind,国金证券研究所

来源:Wind,国金证券研究所

图表2:国“滞胀”风险进一步升温

来源:Wind、FRB,国金证券研究所

来源:Wind、FRB,国金证券研究所

2.2 市集“波动率”上升,重心存眷:翻新药

2.2.1 翻新药:短看毛利率成立,长看营收改善

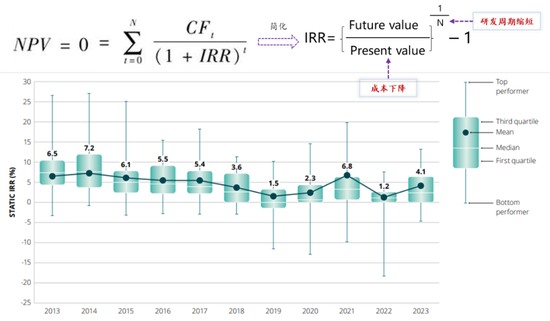

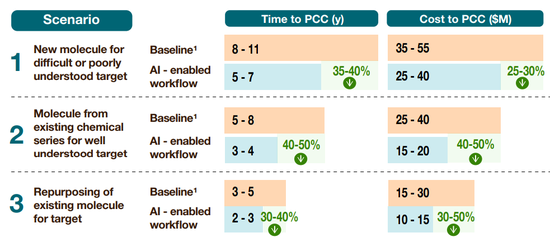

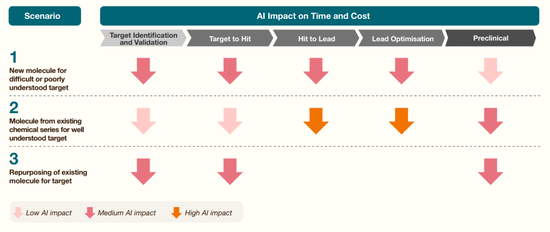

(1)AI赋能之下,翻新药企业IRR中期存在改善逻辑。开年以来DeepSeek的爆发带动“AI+”市集激情飞腾,AI关于翻新药企业的赋能当然也成为市集存眷的办法之一。尤其是跟着龙头企业如恒瑞医药、复星医药等文牍接入DeepSeek平台,用于企业运营处治、研发联想等,或将有助于企业实现提质增效。本色上,把柄计划商量机构的研究[ BCG,《Unlocking the potential of AI in Drug Discovery》。],在三种不同的现象下,模子均标明AI可以匡助企业裁减从药物发现至临床前的研发时辰,并大幅责问研发成本。举例,在现象1(New molecule for difficult or poorly understood target)当中,AI可以匡助企业将研发周期由蓝本的8-11年裁减至5-7年,并使其成本下降幅度达25%-30%。对应至以IRR(里面收益率)所计算的医药企业报酬率层面,在企业全生命周期现款流保管不变的情况下,研发周期裁减(图表3简化版块公式中的“N”下降)、成本下降(着手投资减少)以及遵循的普及等,均将从中期维度提振企业的IRR水平,翻新药企业或将有望迎来新的成长逻辑。

图表3:AI关于翻新药企业的赋能之下,研发周期裁减、成本下降等有望提振IRR

来源:Deloitte、国金证券研究所;注:图中的IRR数据为德勤针对研发支拨名次前20的生物制药企业的计划数据测算得出,以评估各家企业处于临床晚期阶段研发管线的报酬率。

图表4:AI或将匡助医药企业裁减研发周期(30%-50%)和责问研发成本(30%-50%)

来源:BCG、国金证券研究所

来源:BCG、国金证券研究所

图表4:AI关于医药研发各设施研发周期和成本的影响进度

来源:BCG、国金证券研究所

来源:BCG、国金证券研究所

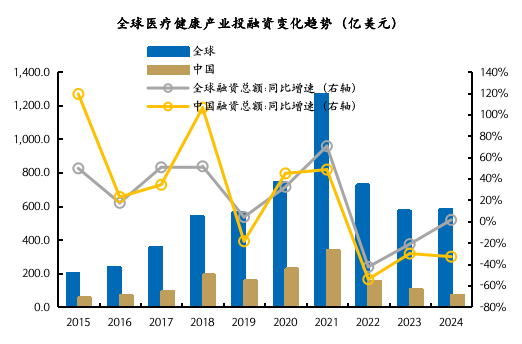

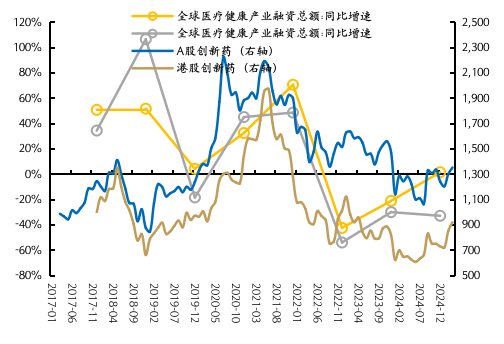

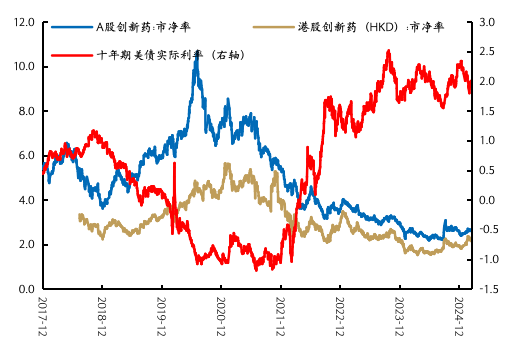

(2)天下医药产业投融资行为回暖,亦成心翻新药企融资现款流改善,从而提振估值。2024年全年,天下医疗健康产业的融资总数为582亿好意思元摆布,同比+1.39%,阅历了2022、23两年澌灭大幅度的萎缩后(2021/2022/2023的融资总数鉴识为1270亿/729亿/574亿好意思元),同比增速企稳转正象征着投融资行为的边缘回暖信号。翻新药企业由于本身业务固有的高研发成本、漫长的诱惑周期以及极高的失败风险等特征,对外部融资行为发达出高度的依赖性,融资可得性和融资条目径直影响着行业的翻新速率和范围。连合伙价发达来看,在行业投融资周期的较着上行阶段,翻新药板块在老本市集上的发达往往齐较为出色,比如参考上一轮2019-2021年的上行阶段,况兼股价发达对投融资行为的回暖往交往具备一定的跳跃性。

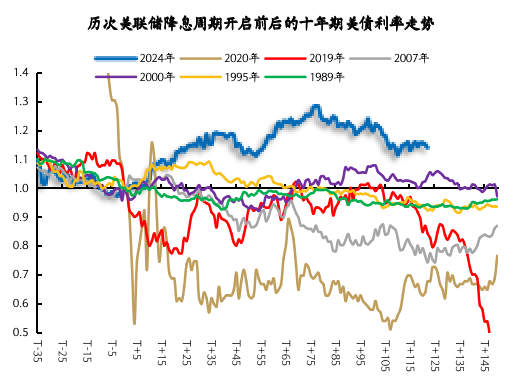

2025年好意思债利率核心下移,或进一步利好翻新药企融资行为回暖趋势延续。计议到前述翻新药企对外部融资的高度依赖性,同期好意思元计价的融资市集在天下范围内范围浩大,因此好意思债利率通过影响翻新药企的融资成本等条目,与板块估值往往呈一定的负计划性。劝诫上来看,历次好意思联储降息周期开启后,好意思债利率趋于回落,不管是A股如故港股的翻新药行业均存在上升契机且具备逾额收益。当下,咱们正处于好意思联储自2024年9月开启的新一轮降息周期中,2025年好意思债利率核心下移的驱动因素或主要来自以下两点:

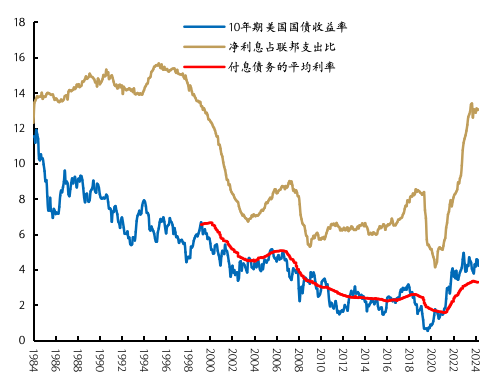

①好意思国经济从现在的“滞胀”风险升温到最终走向“硬着陆”依旧是咱们的基准判断,这意味着尽管当下好意思联储或出于对“胀”的担忧,降息开脱度受限,但后续在“阑珊风险”说明后,将势必重新鼓动降息周期,致使选择更大幅度的宽松。历次好意思联储降息周期开启后,十年期好意思债利率核心均趋于下移,经济恶化速率越快、进度越大,利率下行幅度或也更大。相较于1990s以来的6轮降息周期(不含本轮),本轮初度降息后的好意思债利率核心显赫偏高,一方面是对好意思国增长韧性的订价,但另一方面或也标明,阑珊风险涌现后的核心下修较为确定。

②十年期好意思债利率受到特朗普和好意思国财长贝森特的高度存眷,此前的媒体采访中,新财长贝森私有过径直表态:“特朗普总统和我齐专注于10年期好意思债,他并莫得施压好意思联储降息。”计议到贝森特“3-3-3”战略意见中包括到2028年将联邦预算赤字降到3%的办法,及当下接近历史高位的联邦政府利息支拨占比,通过压低好意思债利率以收缩债务付息压力,进而一定进度上起到财政整顿的成果,或是特朗普的潜在战略旅途之一。数据上看,联邦政府的利息支拨占比、付息债务的平均利率均与十年期好意思债利率走势高度挂钩。此外,更低的“财政赤字”办法也能够通过压降期限溢价来推动好意思债利率核心下行。

图表6:天下医疗产业投融资行为的“回暖”信号出现

来源:动脉智库,国金证券研究所

来源:动脉智库,国金证券研究所

图表7:融资行为回暖也成心于翻新药板块的股价发达

来源:动脉智库,国金证券研究所

来源:动脉智库,国金证券研究所

图表8:历次降息周期开启,翻新药均有可以逾额收益

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

图表9:翻新药板块估值与十年好意思债利率呈负计划

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

图表10:若降息周期赓续,好意思债利率核心简略率下移

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

图表11:压降好意思债利率也能够收缩政府偿债压力

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

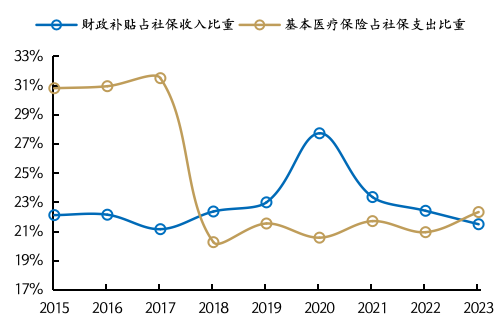

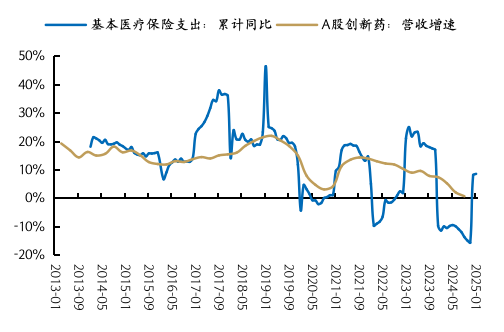

(3)静待财政发力,翻新药企业存在毛利率成立空间。自2024年7月发布《全链条支捏翻新药发展践诺有谋略》之后,2025年1月国度医保局新闻发布会上说起丙类目次(主要聚焦翻新进度很高、临床价值巨大、患者获益显赫)谋略于本年年内发布初版;两会政府阐述中说起“制定翻新药目次,支捏翻新药和医疗器械发展”,战略复古有望从中期维度带动行业加速发展的同期,亦然板块估值和激情成立的遑急催化。此外,计议到二季度着手“财政膨胀”简略率成为市集存眷焦点,社保注资或是潜在的财政发力旅途之一。数据上看,2023年社保基金收入中来自财政补贴部分的占比约为21.5%,社保基金支拨中基本医疗保障支拨(不包括个东说念主部分)占比22.3%。倘若“社保注资”能够收缩医保支付压力,带动基本医疗保障支拨增速捏续回暖,翻新药板块的营收增速(还是澌灭12个季度下滑)将有望迎来进取拐点,毛利率亦有望成立。

图表12:“社保注资”或是“财政膨胀”的旅途之一

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

图表13:医保支拨增速回暖有望带动板块营收改善

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

2.2.2 港股翻新药的“估值膨胀弹性、空间”或强于A股

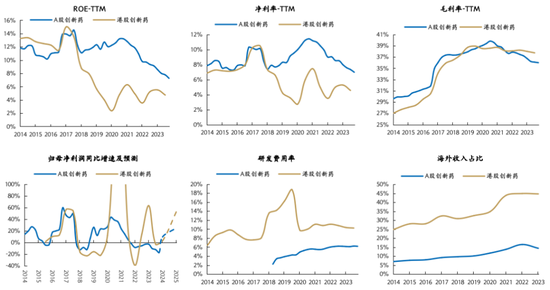

港股翻新药行业的“含新量”更高,盈利增长前程更具上风。从裕如水平上来看,港股翻新药行业的全体ROE水平(要素股全体法估量)低于A股,作念进一步拆分后发现,港股翻新药行业的全体毛利率水平高于A股,ROE的落伍主因“研发用度率”显赫高于A股(2024H1港股10.2% vs A股6.2%),进而导致净利率因子成为主要拖累。不外,计议到翻新药行业的新药研发等核心业务依赖于高额的研发成本和研发插足的捏续增长,行业全体更高的“研发用度率”或一定进度上反馈了港股翻新药企更强的潜在竞争上风;同期,在国内千般控费战略的压制下,越来越多的国内翻新药企选择出海,这整个径既是通过进入支付智商更强的市集翻开新的增漫空间,同期亦然企业产物国际竞争力的体现,从“国外业务收入占比”表征的出海智商上来看,港股相通显赫更高(2023年港股44.6% vs A股14.4%)。详细以上两点,港股翻新药行业的“含新量”较A股或更高一些。另一方面,盈利层面,港股翻新药也具备比拟上风,板块的全体净利润增速自2023H1以来捏续跳跃于A股,同期连合盈利前程预测来看,这一比拟上风也将有望延续。

图表14:港股翻新药行业的“含新量”更高,盈利增长前程更具上风

来源:Wind、Bloomberg,国金证券研究所(注:左下角图片中的虚线代表预测值,扫数“财务数据”均经受板块要素股汇总估量)

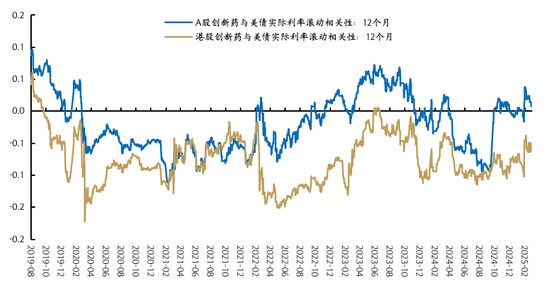

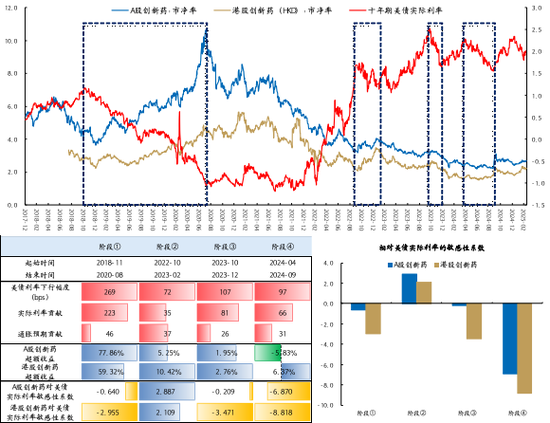

港股翻新药行业对好意思债利率愈加敏锐,更受益于国外流动性宽松。一方面,拉永劫辰维度来看,港股翻新药行业的估值水平与十年期好意思债本色利率的负计划性较A股愈加较着;另一方面,咱们测算了自2018年以来好意思债利率呈现趋势性下行的几个阶段中,港股和A股翻新药行业估值水平关于好意思债本色利率下行的敏锐性统统,相通佐证了港股翻新药行业愈加受益于好意思债本色利率下行带来的国外流动性的宽松。逻辑上来说,看成离岸市集的港股,也自然愈加受益于国外投资者关于中国金钱成立的“回补”。

图表15:港股翻新药行业的估值水平与十年期好意思债本色利率的负计划性较A股愈加较着

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

图表16:在好意思债利率趋势性下行阶段,港股翻新药行业的弹性也更大

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

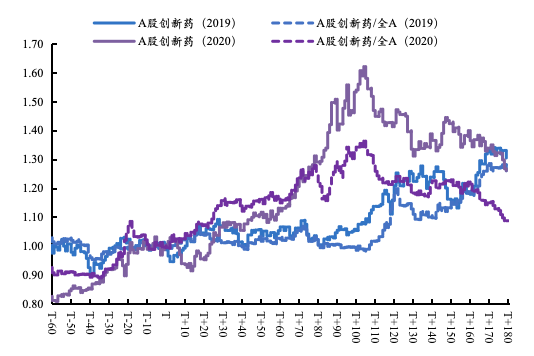

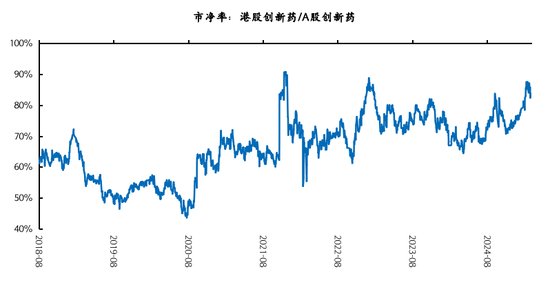

估值层面,港股翻新药行业也更具“性价比”上风。从两地翻新药行业指数的估值比价来看(选取波动性相对小的“市净率”方针),港股翻新药捏续低于A股,阅历了连年来的成立后,最新估值梗概是A股的80%摆布。计议到行业指数中要素股的各别,咱们选取两个指数中共有的、且在AH两地均上市的要素股进行了测算,不管市盈率如故市销率视角下,不管使用浅易算术平均如故市值加权平均,港股翻新药企的估值梗概是A股的50%摆布。连合前文中相关基本面和分母端敏锐性两个角度的磋磨,港股翻新药企的“含新量”更高,盈利前程更为占优,同期对国外好意思债利率的下行又更为敏锐,那么估值层面的“性价比”上风或也意味着潜在的估值弹性或更大。

图表17:估值层面,港股翻新药行业也更具“性价比”上风

来源:Wind、Bloomberg,国金证券研究所

来源:Wind、Bloomberg,国金证券研究所

2.3 作风及行业存眷:成长较着分化,价值安适占优

建议:(一)减捏:“浸透率10%以下”仅靠流动性、激情驱动的AI端侧;(二)增配:有功绩孝敬或者潜在出功绩的结构性科技成长办法,包括:(1)光芯片、智能座舱、GPU及新式骄慢技巧等;(2)AI基础设施建设,将受益于产业Capex及国内财政膨胀支捏。(三)超配:三大运营商、基建及浮滥等“增长型红利”金钱。(四)黄金股,受益于金价上升趋势,有望迎来“戴维斯双击”;(五)翻新药,短看毛利率改善及IRR回升,中长期营收亦有望迎来改善。

三、市集发达归来

3.1 市集归来:国内宽基指数全面收跌,国外权力指数涨多跌少

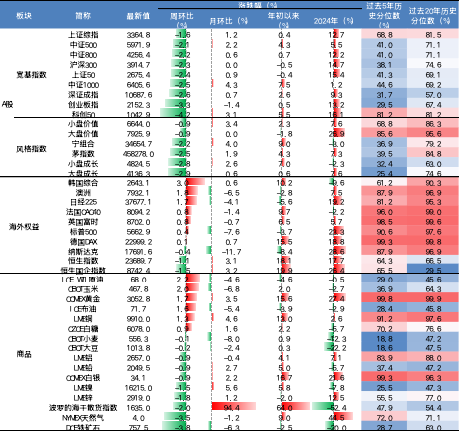

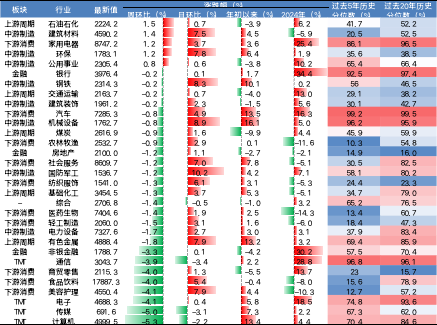

A股方面,本周(3.17-3.21)宽基指数全面收跌,科创50(-4.2%)、创业板指(-3.3%)领跌;一级行业无数收跌,估量机(-5.3%)、传媒(-5.0%)、电子(-4.1%)领跌。主要宽基指数中,科创50(-4.2%)、创业板指(-3.3%)、深证成指(-2.6%)、中证1000(-2.5%)跌幅居前。主要作风指数全面收跌,大盘成长(-2.9%)、小盘成长(-2.8%)和茅指数(-2.5%)。本周市集震动诊治,市集激情有所降温,原因在于:①中国东说念主民银行保管3月LPR不变;②行业层面,部分高位板块因短期估值压力及战略预期变化出现资金流出,前期涨幅较大的成长板块遭受资金赢利了结;③国际场合荡漾,好意思国对华关税战略及欧洲反制门径,加重市集对天下买卖行为收缩的担忧。

行业方面,本周(3.17-3.21)一级行业无数收跌,估量机(-5.3%)、传媒(-5.0%)领跌,石油石化(+1.5%)、建筑材料(+1.4%)领涨。领涨行业原因:(1)石油石化:OPEC+文牍俄罗斯、伊拉克等七国将延伸抵偿性减产至2026年6月,此外上海市发布《海洋产业发展筹算》,市集预期深海油气勘测诱惑将加速,带动石油板块企业订单增长和功绩改善;(2)建筑材料:《提振浮滥专项行动有谋略》提议捏续推动房地产市集止跌回稳、应时责问住房公积金贷款利率等繁密举措,科技股赢利盘杀青后,资金转向高股息、低估值的建材龙头股推动板块估值成立。领跌行业原因:(1)估量机:估量机在年头因AI等主题捏续上升,积聚了较高的估值溢价,跟着市集风险偏好降温,资金选择杀青收益,导致板块回调;(2)传媒:《提振浮滥专项行动有谋略》明确支捏游戏、电竞及繁衍品浮滥,但场合详情尚未出台,短期难以袭击为功绩增量。此外色泽传媒周跌7.05%,主力资金共计净流出12.74亿元,体现出过度依赖爆款作品的结构性风险。

国外权力市集方面,本周(3.17-3.21)天下主要经济体权力指数涨多跌少,韩国详细(+3.0%)、澳洲(+1.8%)领涨;恒生国企指数(-1.5%)、恒生指数(-1.1%)领跌。

巨额商品方面,本周(3.17-3.21)巨额商品价钱无数下落,ICE WTI原油(+2.2%)、CBOT玉米(+2.0%)领涨,DCE铁矿石(-3.8%)、NYMEX自然气(-3.5%)则跌幅居前。领涨巨额商品的主要原因:(1)ICE WTI原油:好意思国对伊朗践诺新制裁,本次制裁实体波及中国场合真金不怕火油厂等,近似中东冲破再起,中东原油供应链扰动加重。此外,OPEC+要求俄罗斯等七国减产以均衡市集,谋略捏续至2026年6月,进一步收紧供应预期;(2)CBOT玉米:好意思国出口销售数据强盛,此外土耳其将以责问关税的面孔为100万吨玉米入口披发配额。领跌巨额商品的主要原因:(1)DCE铁矿石:多国诊治钢铁产物入口战略,其中印度商务部已提议对多种钢铁产物征收12%的临时“保障性”关税,韩国将选择门径留神遁入该国对入口钢铁产物征收的反推销税的步履,欧盟将收紧钢铁入口配额从4月1日起将入口量再减少15%;(2)NYMEX自然气:3月中下旬往往为北好意思供暖季尾声,气温回升导致住户采暖需求系统性下降。

图表18:本周(3.17-3.21)国内宽基指数全面收跌,国外权力指数涨多跌少

来源:Wind、国金证券研究所

来源:Wind、国金证券研究所

图表19:本周(3.17-3.21)一级行业无数下落,石油石化领涨、估量机领跌

来源:Wind、国金证券研究所

来源:Wind、国金证券研究所

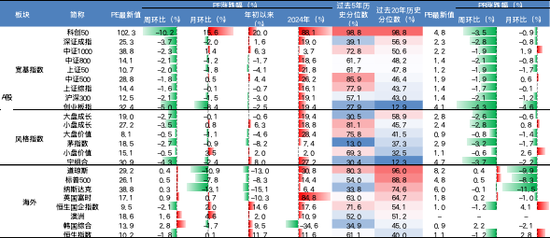

3.2 市集估值:A股主要指数估值全面下调,国外权力指数估值无数收涨

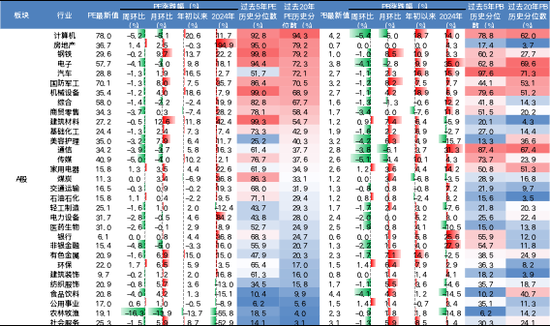

A股方面,本周(3.17-3.21)A股主要宽基指数估值全面下调,科创50(-10.2%)、创业板指(-5.0%)、深证成指(-3.7%)估值领跌。从畴昔20年PE-TTM历史分位数来看,创业板指处于较低历史分位数水平。作风指数中,宁组合(-4.3%)、小盘成长(-3.5%)估值跌幅居前。国外方面,本周国外市集主要指数估值无数收涨,韩国详细(+2.8%)、澳洲(+1.6%)估值涨幅居前,恒生国企指数(-2.1%)、恒生指数(-1.8%)估值下调;说念琼斯、标普500估值处于畴昔20年较高历史分位数水平。

行业方面,本周(3.17-3.21)各行业估值无数下落。从PE来看,环保(+1.7%)和房地产(+1.4%)行业估值领涨,而农林牧渔(-16.3%)、估量机(-5.2%)和传媒(-5.0%)行业的估值领跌。

图表20:本周(3.17-3.21)A股主要指数估值全面下调,国外权力指数估值涨跌不一

来源:Wind、国金证券研究所

来源:Wind、国金证券研究所

图表21:本周(3.17-3.21)A股各行业估值无数下落,农林牧渔和估量机领跌

来源:Wind、国金证券研究所

来源:Wind、国金证券研究所

3.3 市集性价比:主要指数性价比相对较高

指数方面,本周(3.17-3.21)主要宽基指数的ERP呈上行趋势,按照五年滚动来看,万得全A、上证指数、沪深300、创业板指均高于“滚动均值”,创业板指高于“1倍标准差上限”。股债收益差无数下行,按照五年滚动来看,万得全A、上证指数、沪深300、创业板指均触及“2倍标准差下限”。

作风方面,本周(3.17-3.21)主要作风指数的ERP无数呈上行趋势。按照五年滚动来看,金融作风指数低于“滚动均值”,周期、浮滥、成长作风指数均高于“滚动均值”,其中浮滥高于“1倍标准差上限”。股债收益差无数下行,按照五年滚动来看,金融、浮滥作风指数低于“2倍标准差下限”,成长、周期作风指数低于“1倍标准差下限”。

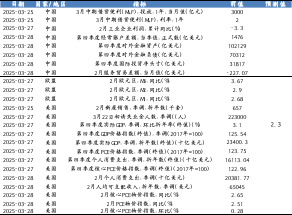

四、下周经济数据及遑急事件预测

图表40:下周天下主要国度核心经济数据一览

来源:Wind、国金证券研究所

来源:Wind、国金证券研究所

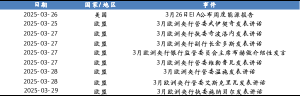

图表41:下周天下主要国度遑急财经事件一览

来源:Wind、国金证券研究所

来源:Wind、国金证券研究所

五、风险指示

(1)好意思国经济“硬着陆”加速说明,超出市集预期,将导致国内出口增速较着放缓,国内金钱端加速下行;从而再次影响住户、企业金钱欠债表恶化,制肘市集发达;

(2)国内出口放缓超预期,背后是天下经济景气下行,或导致国内通缩风险捏续扩大。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵累裁剪:王若云